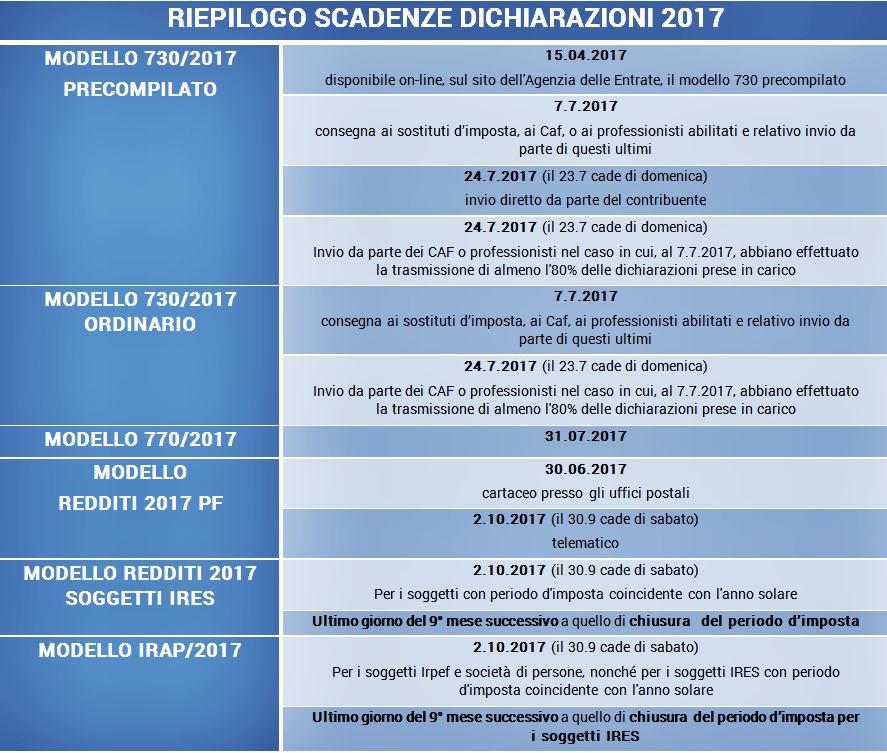

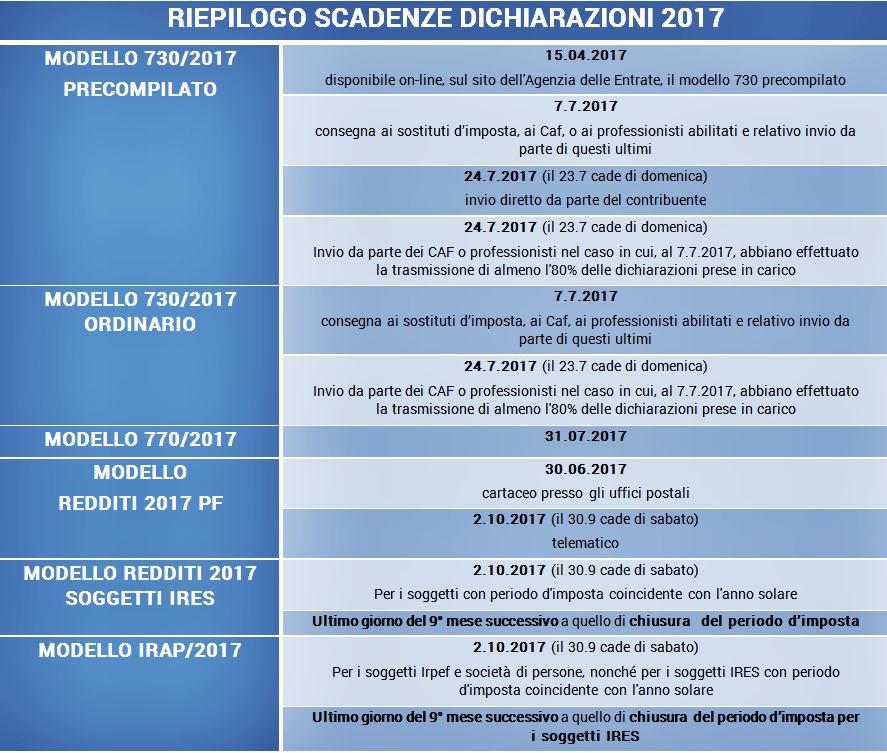

Termini di presentazione e di versamento

Le operazioni intracomunitarie senza iscrizione al Vies hanno un trattamento diverso ai fini dell’indicazione nello Spesometro a seconda che si tratti di acquisti o vendite. Vediamo i motivi per tale diverso trattamento.

Le operazioni intracomunitarie senza iscrizione al Vies hanno un trattamento diverso ai fini dell’indicazione nello Spesometro a seconda che si tratti di acquisti o vendite. Vediamo i motivi per tale diverso trattamento.

Come sappiamo un contribuente italiano, soggetto passivo iva, che intenda effettuare operazioni intracomunitarie è normalmente tenuto a comunicare quest’intenzione tramite l’apposito modello dichiarativo dell’Agenzia delle Entrate, esercitando la relativa opzione e iscrivendosi così all’archivio VIES (VAT information exchange system, sistema di scambio delle informazioni sull’IVA).

Esiste tuttavia la possibilità che il soggetto passivo iva effettui queste operazioni, nell’esercizio della propra impresa, arte o professione, in mancanza dell’iscrizione al Vies. La risoluzione dell’Agenzia delle Entrate n. 42/E/2012 esamina questa tipologia di fattispecie ribadendo, anche alla luce della circolare ministeriale n. 39/E del 01/08/2011, che l’inclusione nell’archivio summenzionato è la condizione che legittima un soggetto passivo ad effettuare operazioni del genere.

Tuttavia, viene poi spiegato, in caso di mancata inclusione nel Vies da parte di un cedente italiano, la controparte dovrebbe esimersi dal qualificare l’operazione come soggetta al regime fiscale degli scambi intracomunitari, ritenendola assoggettata ad imposizione in Italia; specularmente, nel caso di un soggetto passivo italiano non regloarmente iscritto al Vies che effettua un acquisto da soggetto passivo comunitario, il detto acquisto non può configurare un’operazione intracomunitaria, l’imposta non è dovuta in Italia bensì nel paese del fornitore.

In sostanza la rilevanza ai fini iva è, per tali operazioni, associata al territorio del soggetto cedente.

Ne consegue, che sotto il profilo procedurale, l’acquirente italiano non regolarmente iscritto al Vies, riceverà la fattura dal fornitore europeo con applicazione dell’iva vigente nello Stato comunitario del cedente. Tale imposta va considerata come un costo fuori campo iva. La fattura andrà registrata (iva compresa) soltanto in contabilità generale. Se, in caso analogo, il ricevimento della fattura esterea avviene senza indicazione dell’iva estera (per errata valutazione del cedente) allora l’operatore italiano non potrà comunque applicare l’inversione contabile; anche tale fattura andrà registrata solamente in contabilità generale, altrimenti si determinerebbe un’illegittima detrazione dell’imposta sul valore aggiunto, con applicazione della sanzione di cui all’art. 6, comma 6, del Dlgs. n. 471 del 1997.

Alla luce di tali considerazioni conviene domandarsi come possano tali operazioni essere inserite all’interno dello spesometro annuale di cui all’art. 21 del decreto legge n. 78 del 31/05/2010. Per quanto concerne le vendite intracomunitarie effettuate senza Vies non dovrebbero riscontrarsi particolari difficoltà: si tratta di operazioni rilevanti ai fini iva che vengono effettuate nei confronti di soggetti non residenti e possono pertanto essere inserite nel quadro BL o FN a seconda che la compilazione della comunicazioe polivalente avvenga in forma aggregata o analitica (Cfr. Anche comunicato dell’Agenzia delle Entrate del 19/11/2013, quesito n. 7). Per quanto riguarda le operazioni di acquisto intracomunitario, invece, utilizzare il quadri BL relativo ad acquisti da non residenti potrebbe apparire una soluzione appropriata solo di primo acchito. In realtà le istruzioni ministeriali relative all’adempimento in esame (lette sempre alla luce del comunicato dell’Agenzia delle Entrate del 19/11/2013, quesito n.6 stavolta), chiariscono che il quadro BL e il quadro SE sono relativi alle operazioni passive effettuate con non residenti, sia comunitari che extra comunitari, purché rilevanti in Italia e che non costituiscano importazioni od operazioni da indicare negli elenchi Intrastat.

Ora le operazioni di acquisto intracomunitario effettuate senza iscrizione al Vies, non possono essere considerate come rilevanti in Italia ai fini iva, sono quindi da considerare fuori campo iva (come commenta anche la pubblicazione del 2012, N. FR099 di Infofisco). A questo punto non resta che rifarsi al documento dell’Agenzia delle entrate del 22/12/2011, risposte ai quesiti in materia di […], pagina 8, dove si chiarisce che le operazioni che avvengono fuori dall’ambito di applicazione dell’iva sono escluse dallo Spesometro e non vanno inserite nel modello.

Tra gli altri, si segnala che resta ancora da aggiornare il principio Oic 11, “Bilancio di Esercizio: finalità e postulati” la cui funzione, fondamentale, è quella di fornire “indicazioni di base” sull’applicazione degli stessi principi contabili.

La funzione di “standard setter” attribuita all’Oic e il ruolo di “migliore prassi operativa” riconosciuta ai principi contabili, lasciano ormai pochi dubbi (resta per esempio aperta ancora la questione dei derivati Oic 3) sull’interpretazione e rilevazione dei fatti gestionali nonché sul procedimento da seguire nella redazione del bilancio.

Il bilancio, così redatto, è fondamentale per poter applicare l’articolo 83 del Tuir, il quale sancisce che “Il reddito complessivo è determinato apportando all’utile o alla perdita risultante dal conto economico, relativo all’esercizio chiuso nel periodo d’imposta, le variazioni in aumento o in diminuzione conseguenti all’applicazione dei criteri stabiliti nelle successive disposizioni della presente sezione”.

Dalla lettura delle norme citate, risulta evidente che una errata applicazione dei principi contabili può implicare conseguenze anche di carattere fiscale nella determinazione del reddito di società ed enti, ma non solo. Infatti, il principio contabile Oic 12 precisa che la sua applicazione è raccomandata anche nella redazione del bilancio delle società di persone e delle imprese individuali che svolgono attività commerciale. Restano, pertanto, pochi dubbi sulla portata generale dei principi contabili e, quindi, della loro applicabilità.

A questo punto, i contribuenti (ditte individuali, società, enti, eccetera) sono tenuti a effettuare, se non già fatta, una verifica sulla congruità delle scelte operate in sede di rilevazione delle operazioni di gestione e di redazione del bilancio, con i chiarimenti giunti dai principi contabili rinnovati, al fine di vedere riconosciute anche ai fini fiscali le loro scelte.

Infatti, per la determinazione della base imponibile, ai fini delle imposte dirette, non sempre sono previste norme tributarie che derogano ai principi contabili e alle norme di redazione di bilancio.

Pertanto, in base al principio di derivazione del reddito complessivo dal bilancio, sarà la corretta applicazione di tali norme (del codice civile) e principi contabili (Oic) a quantificare, in relazione a talune fattispecie, la parte di base imponibile che parteciperà alla determinazione del reddito complessivo da assoggettare a tassazione.

Un esempio, che poi è anche uno dei casi più frequenti, riguarda le migliorie su beni di terzi, argomento trattato dal nuovo Oic 24. Tale principio prevede che le spese incrementative e le migliorie su beni di terzi non aventi autonoma funzionalità, sono capitalizzate e ammortizzate nel periodo minore tra quello di utilità futura e quello residuo di locazione, tenendo conto dell’eventuale periodo di rinnovo se dipendente dal conduttore.

Inoltre, viene precisato che tali costi sono cancellati dal bilancio nel caso in cui il contratto di locazione cui si riferiscono cessi prima della scadenza originariamente pattuita.

Un’altra tipologia di casi potrebbe essere quella in cui una errata interpretazione/applicazione dei principi contabili porta a un “involontario” aggiramento di disposizioni prettamente tributarie, tali da implicare conseguenze “negative” da un punto di vista fiscale, come nel caso degli interessi passivi e quindi del rol previsto dall’articolo 96 del Tuir.

Come è noto, gli interessi passivi, nel rispetto delle condizioni esposte dal codice civile e dai principi contabili, possono essere imputati alle rimanenze (si veda l’Oic 13) oppure “capitalizzati” in caso di immobilizzazioni materiali (Oic 16) o immobilizzazioni immateriali (Oic 24).

Pertanto, nel caso in cui l’imputazione o la capitalizzazione di detti interessi passivi avvenga nel rispetto dei requisiti richiesti dalle norme e principi qui enunciati, tali interessi non concorreranno alla quantificazione del “limite del 30%” del rol.

Al contrario, nel caso in cui tali interessi passivi fossero sprovvisti dei requisiti per la deducibilità (requisiti che spesso non si limitano a quelli che consentono la capitalizzazione), si potrebbe verificare un disconoscimento o rinvio, ai fini fiscali, della deducibilità di tali componenti negativi.

Se i tuoi redditi supereranno i 5.000 euro l’anno, allora devi prima aprire la Partita IVA o costituire una Società. Questo punto è troppo importante e delicato per svolgerlo in questo blog.

Soprattutto per l’apertura della Partita Iva è importante farsi assistere da consulenti a cui sottoporre il proprio progetto e le previsioni di guadagno per evitare di andare incontro a brutte sorprese. I costi di gestione della Partita Iva e la tassazione ad esso abbinata potrebbero non essere vantaggiosi. Meglio non rischiare e non improvvisare. Per cui passo subito al prossimo caso.

Se la tua è un’attività che già opera sul mercato verifica se sia necessario aggiungere al tipo di attività svolta in via principale il codice ATECO 47.91.10 “Commercio al dettaglio di qualsiasi tipo di prodotto via internet”; poi devi comunicare alla Camera di Commercio di tua pertinenza lo svolgimento dell’attività di commercio elettronico.

Da marzo del 2011 non è più necessario presentare la documentazione cartacea presso l’ufficio commercio del comune di residenza dell’attività.

Per fare questo devi predisporre una SCIA, acronimo di “Segnalazione certificata di inizio attività” per comunicare l’inizio dell’attività commerciale allo Sportello Unico per le Attività Produttive (SUAP) del Comune nel quale si intende avviare l’attività tramite la camera di commercio. A tal fine devi accedere a ComunicaStarweb (per avere maggiori informazioni puoi consultare questa guida a Comunica startweb il servizio per la comunicazione unica).

In molti casi i Comuni gestiscono in autonomia il flusso della documentazione necessaria delegando la presentazione della SCIA ad altri enti e uffici. Pertanto ti suggerisco di recarti, prima di ogni altra cosa, presso il tuo Comune e verificare la presenza di adempimenti particolari per la compilazione e le effettive modalità di presentazione dei documenti.

Come Impresa devi anche comunicare all’Agenzia delle Entrate una serie di dati:

Per svolgere operazioni di vendita intracomunitaria, devi iscrivere la tua Impresa alla banca dati VIES – Vat Information Exchange System.

Come suggerito anche da una recente guida su come effettuare acquisiti online in sicurezza di Poste Italiane, sul tuo negozio online dovrebbero essere presenti le seguenti informazioni:

Nello specifico, il decreto legislativo 9 Aprile 2003, n.70 recepisce la “Direttiva 2000/31/CE relativa a taluni aspetti giuridici dei servizi della società dell’informazione, in particolare, il commercio elettronico, nel mercato interno” a cui ti rimando per ulteriori verifiche.

L’apertura di un negozio online comporta obblighi e adempimenti per quanto riguarda la fatturazione. Come per l’apertura della Partita Iva, su questa materia occorre il supporto di un buon commercialista.

In ogni caso, ricapitoliamo il processo di acquisto: il Cliente che avrà accesso al tuo negozio online, eseguirà la procedura di acquisto aggiungendo i prodotti al carrello, compilando l’ordine ed eseguendo il pagamento tramite le forme che avrai deciso e implementato.

A questo punto invierai la merce ed emetterai la fattura. Se le vendite sono fatte da consumatori finali sei esonerato dall’obbligo di emissione della fattura, salvo richiesta esplicita del cliente che dovrà a quel punto fornire tutti i dati per la sua emissione. Sei sollevato dall’obbligo di scontrino e ricevuta fiscale. Dovrai però annotare i corrispettivi giornalieri delle vendite, IVA compresa, nel registro dei corrispettivi.

Al fine dell’applicazione dell’IVA, le operazioni di commercio elettronico indiretto sono assimilate a quelle della vendita per corrispondenza.

[Infografica] – Come aprire un negozio online: le principali norme.

Per aprire un negozio online occorre affrontare varie tipologie di costo: dalla registrazione del dominio ai costi di promozione, passando per la realizzazione del sito e la sua manutenzione; dalla promozione del sito ai costi amministrativi.

Per quanto riguarda i costi amministrativi si va da poche decine di euro per il pagamento dei diritti di segreteria al Comune ove si presenta la SCIA, ad un centinaio di euro per l’apertura della Partita Iva e per il diritto annuale della Camera di Commercio. I costi poi variano in caso di apertura di Società dove possono diventare considerevoli, considerando le spese notarili.

In questo post ho voluto raccogliere i principali adempimenti burocratici e fiscali legati all’apertura di un negozio online. La vera rivoluzione è rappresentata dal ricorso sempre più frequente alla trasmissione elettronica della documentazione necessaria che sostituisce quella cartacea.

Mi piacerebbe molto avere anche la tua opinione o sapere la tua esperienza diretta per arricchire questo post. La mia intenzione è di tenerlo sempre aggiornato anche grazie al tuo aiuto. Tieni presente che questo articolo, per la tematica sempre in continuo aggiornamento, potrebbe non essere aggiornato e contenere inesattezze. Ti invito a prendere queste informazioni come indicative e a farle verificare dai professionisti che seguono la tua attività.

In questo senso ci sono delle domande che vorrei farti:

Se pensi che la tua attività ti renderà, all’anno, meno di 5.000 euro, è tutto molto semplice. Basta che rilasci una ricevuta con l’indicazione di prestazione occasionale ai sensi dell’articolo 67 lettera i) del DPR 917 del 1986. La nota è soggetta a ritenuta d’acconto (redditi da inserire in dichiarazione dei redditi) e, nel caso di compensi superiori a 77,47 euro, a imposta di bollo. Se ritieni che i tuoi ricavi saranno maggiori, occorre distinguere tra varie ipotesi.

È di questi giorni la notizia che un decreto legge, già approvato dalla Camera dei Deputati e in fase di discussione al Senato, prevederebbe la chiusura per 12 giorni l’anno anche per i negozi online. Come vedi le norme su questo argomento continuano ad aggiornarsi e a cambiare. Se ci saranno novità le inserirò qui in fondo e ti terrò aggiornato.

[Fonte: Equitalia]

[Fonte: Equitalia]

La Definizione agevolata prevista dal decreto legge n. 193/2016, convertito con modificazioni dalla Legge n. 225/2016, in vigore dal 3 dicembre, si applica alle somme riferite ai carichi affidati a Equitalia tra il 2000 e il 2016.

Chi intende aderire pagherà l’importo residuo delle somme inizialmente richieste senza corrispondere le sanzioni e gli interessi di mora. Per le multe stradali, invece, non si pagheranno gli interessi di mora e le maggiorazioni previste dalla legge.

Come presentare la domanda

Per aderire alla definizione agevolata è necessario compilare il modulo DA1 (*) in ogni sua parte.

Il modulo può essere compilato anche on line. Al termine della compilazione sarà necessario stamparlo, firmarlo e presentare la domanda:

Equitalia Servizi di riscossione comunicherà al contribuente entro il 31 maggio 2017 l’ammontare complessivo delle somme dovute e gli invierà i bollettini di pagamento.

(*) Se la richiesta di accesso alla definizione agevolata riguarda carichi oggetto di “proposte di accordo o del piano del consumatore”, come previsto dal Decreto (art. 6 commi 9-bis e 9-ter del Dl n. 193/2016, modificato dalla Legge n. 225/2016), è necessario utilizzare lo specifico Modulo – DA2.

|

[Fonte: INPS] |

1. Aliquote contributive e di computo

L’art. 2, comma 57, della legge 28 giugno 2012, n. 92 (nota 1) ha disposto che per i collaboratori e figure assimilate, iscritti in via esclusiva alla Gestione Separata di cui all’art.2, comma 26, della legge n. 335/95, l’aliquota contributiva e di computo e` elevata per l’anno 2017 al 32 per cento.

L’art. 1, comma 165 della Legge 11 dicembre 2016, n. 232 (nota 2) ha disposto che a decorrere dall’anno 2017, per i lavoratori autonomi, titolari di posizione fiscale ai fini dell’imposta sul valore aggiunto, iscritti alla gestione separata INPS e che non risultano iscritti ad altre gestioni di previdenza obbligatoria ne’ pensionati, l’aliquota contributiva (di cui all’articolo 1, comma 79, della legge 24 dicembre 2007, n. 247, e successive modificazioni), è stabilita in misura pari al 25 per cento.

Per i soggetti già` pensionati o assicurati presso altre forme previdenziali obbligatorie, l’art. 1 della legge 27 dicembre 2013, n. 147 (legge di stabilita` 2014) al comma 491 ha modificato quanto già` disposto in base al combinato dell’art. 2, comma 57 della legge 28 giugno 2012, n. 92 e dell’art. 46 bis, comma 1, lett.g), del decreto legge 22 giugno 2012, n. 83, convertito con modificazioni dalla legge 7 agosto 2012, n. 134; conseguentemente, per le citate categorie, l’aliquota per il 2017, e` confermata al 24 per cento.

Non è stato modificato quanto previsto in merito all’ulteriore aliquota contributiva, istituita dall’art. 59, comma 16 della legge n. 449/1997, per il finanziamento dell’onere derivante dall’astensione agli iscritti, che non risultino già` assicurati ad altra forma previdenziale obbligatoria o pensionati, della tutela relativa alla maternità`, agli assegni per il nucleo familiare, alla degenza ospedaliera, alla malattia ed al congedo parentale. Tale aliquota contributiva aggiuntiva e` pari allo 0,72 per cento (vedi messaggio n. 27090/2007).

Tutto quanto sopra premesso, le aliquote dovute per la contribuzione alla Gestione Separata per l’anno 2017 sono complessivamente fissate come segue:

| Liberi Professionisti | Aliquote |

| Soggetti non assicurati presso altre forme pensionistiche obbligatorie |

25,72% (25,00 IVS +0,72aliquotaaggiuntiva) |

| Soggetti titolari di pensione o provvisti di altra tutela pensionistica obbligatoria |

24% |

| Collaboratori e figure assimilate | Aliquote |

| Soggetti non assicurati presso altre forme pensionistiche obbligatorie |

32,72% (32,00 IVS +0,72aliquotaaggiuntiva) |

| Soggetti titolari di pensione o provvisti di altra tutela pensionistica obbligatoria |

24 % |

In merito alle aliquote di computo che si sono succedute nel tempo nella Gestione separata, si rimanda alla circolare n. 7/2007.

2. Ripartizione dell’onere contributivo.

Aziende committenti

Come è noto, la ripartizione dell’onere contributivo tra collaboratore e committente è stabilita nella misura rispettivamente di un terzo (1/3) e due terzi (2/3).

Si ricorda che l’obbligo del versamento dei contributi e` in capo all’azienda committente, che deve eseguire il pagamento entro il 16 del mese successivo a quello di effettiva corresponsione del compenso, tramite il modello F24 telematico per i datori privati e modello F24 EP per le Amministrazioni Pubbliche. Per le Amministrazioni pubbliche – quali ad esempio le amministrazioni centrali dello Stato che continuano a versare tramite mandato di tesoreria – si ricorda quanto illustrato nella circolare n. 23 del 8 febbraio 2013 e messaggio n. 8460/2013.

Liberi professionisti

Per quanto concerne i professionisti iscritti alla Gestione Separata, si ricorda che l’onere contributivo e` a carico degli stessi ed il versamento deve essere eseguito, tramite modello F24 telematico, alle scadenze fiscali previste per il pagamento delle imposte sui redditi (saldo2016, primo e secondo acconto 2017).

3. Compensi corrisposti ai collaboratori entro il 12 gennaio 2017

L’art. 51 del TUIR dispone che le somme corrisposte entro il 12 del mese di gennaio si considerano percepite nel periodo di imposta precedente (c.d. principio di cassa allargato). Ne consegue che il versamento dei contributi in favore dei collaboratori – di cui all’art. 50, comma 1, lett. c-bis, i cui compensi, ai sensi dell’art. 34 della legge 21 novembre 2000, n. 342 sono assimilati a redditi da lavoro dipendente- e` riferito a prestazioni effettuate entro il 31 dicembre 2016 e pertanto devono essere applicate le aliquote contributive previste per l’anno di imposta 2016 (24 per cento per i titolari di pensione e per chi e` gia` assoggettato ad altra previdenza obbligatoria e 31,72 per cento per coloro che sono privi da altra previdenza obbligatoria).

4. Massimale e Minimale

Massimale

Per l’anno 2017 il massimale di reddito previsto dall’art. 2, comma 18, della legge 335/95, e` pari a € 100.324,00.

Pertanto, le aliquote per il 2017 si applicano, con i criteri sopra indicati, facendo riferimento ai redditi conseguiti dagli iscritti alla Gestione Separata fino al raggiungimento del citato massimale.

Minimale – Accredito contributivo

Per l’anno 2017 il minimale di reddito previsto dall’art. 1, comma 3, della legge n. 233/1990, e` pari a € 15.548,00.

Conseguentemente, gli iscritti per i quali e` applicata l’aliquota del 24 per cento, avranno l’accredito dell’intero anno con un contributo annuo di euro 3.731,52, mentre gli iscritti per i quali il calcolo della contribuzione avviene applicando l’aliquota maggiore avranno l’accredito con un contributo annuale pari a:

| Reddito minimo annuo | Aliquota | Contributo minimo annuo |

| € 15.548,00 |

24% |

€ 3.731,52 |

| € 15.548,00 |

25,72 % |

€ 3.998,95 (IVS 3.887,00) |

| € 15.548,00 |

32,72 % |

€ 5.087,31 (IVS 4.975,36) |

Come e` noto, nel caso in cui il predetto minimale non sia raggiunto entro la fine dell’anno, saranno accreditati i mesi corrispondenti al contributo versato (ai sensi dell’art. 2, comma 29, legge n. 335/95).

Normativa di riferimento

1) Art. 2, comma 57, legge 92/2012

“All’articolo 1, comma 79, della legge 24 dicembre 2007, n. 247, al primo periodo, le parole: «e in misura pari al 26 per cento a decorrere dall’anno 2010» sono sostituite dalle seguenti: «, in misura pari al 26 per cento per gli anni 2010 e 2011, in misura pari al 27 per cento per l’anno 2012 e per l’anno 2013, al 28 per cento per l’anno 2014, al 30 per cento per l’anno 2015, al 31 per cento per l’anno 2016, al 32 per cento per l’anno 2017 e al 33 per cento a decorrere dall’anno 2018»”

2) Legge 11 dicembre 2016, n. 232 (GU n. 297 del 21.12.2019 – Suppl. Ordinario n. 57)

Art. 1 comma 165

A decorrere dall’anno 2017, per i lavoratori autonomi, titolari di posizione fiscale ai fini dell’imposta sul valore aggiunto, iscritti alla Gestione separata di cui all’articolo 2, comma 26, della legge 8 agosto 1995, n. 335, che non risultano iscritti ad altre gestioni di previdenza obbligatoria ne’ pensionati, l’aliquota contributiva di cui all’articolo 1, comma 79, della legge 24 dicembre 2007, n. 247, è stabilita in misura pari al 25 per cento.

|

[Fonte: INPS] |

Premessa

L’art. 24, comma 22 del Decreto Legge n. 201 del 6 dicembre 2011, nel testo introdotto dalla legge di conversione 22 dicembre 2011 n. 214, pubblicato nella GU n. 300 del 27 dicembre 2011, ha previsto che, con effetto dal 1 gennaio 2012, le aliquote contributive pensionistiche di finanziamento e di computo delle gestioni pensionistiche dei lavoratori artigiani e commercianti iscritti alle gestioni autonome dell’INPS sono incrementate di 1,3 punti percentuali e successivamente di 0,45 punti percentuali ogni anno fino a raggiungere il livello del 24 per cento.

Ne risulta che le aliquote contributive per il finanziamento delle gestioni pensionistiche dei lavoratori artigiani e commercianti, per l’anno 2017, sono pari alla misura del 23,55 %.

Continuano ad applicarsi, anche per l’anno 2017, le disposizioni di cui all’art. 59, comma 15 della legge 27 dicembre 1997, n. 449, relative alla riduzione del 50% dei contributi dovuti dagli artigiani e dagli esercenti attività commerciali con più di sessantacinque anni di età, già pensionati presso le gestioni dell’Istituto.

Si richiamano, a tal proposito, i chiarimenti e le direttive fornite con le circolari n. 63 del 17 marzo 1998 e n. 33 del 15 febbraio 1999. Inoltre, in merito all’individuazione dei soggetti aventi titolo all’agevolazione contributiva, si rinvia alle disposizioni contenute nella circolare n. 175 del 29 luglio 1998, nonché nel messaggio n. 020028 del 5 dicembre 2012.

Per i coadiuvanti e i coadiutori di età inferiore a ventuno anni, continuano ad applicarsi le agevolazioni stabilite dall’art. 1, comma 2, della legge 2 agosto 1990, n. 233.

Per i soli iscritti alla gestione degli Esercenti attività commerciali, alla predetta aliquota dovrà essere sommato lo 0,09%, a titolo di aliquota aggiuntiva istituita dall’art. 5 del Decreto legislativo 28 marzo 1996 n. 207, ai fini dell’indennizzo per la cessazione definitiva dell’attività commerciale. L’obbligo al versamento di tale contributo è stato prorogato, ad opera dell’art. 1, comma 490, lett b), della legge n.147 del 2013, fino al 31 dicembre 2018.

Per effetto di quanto disposto dall’articolo 49, comma 1 della legge 23 dicembre 1999, n. 488 e successive modificazioni ed integrazioni, è dovuto inoltre un contributo per le prestazioni di maternità stabilito, per gli iscritti alle gestioni degli artigiani e dei commercianti, nella misura di € 0,62 mensili.

1. Contribuzione IVS sul minimale di reddito

L’ISTAT ha comunicato, nella misura del -0,1 %, la variazione percentuale verificatasi nell’indice dei prezzi al consumo, per le famiglie degli operai e degli impiegati, tra il periodo gennaio 2015-dicembre 2015 ed il periodo gennaio 2016-dicembre 2016.

L’art. 1, comma 287, della legge 28 dicembre, n. 208 (legge di Stabilità), dispone che “Con riferimento alle prestazioni previdenziali e assistenziali e ai parametri ad esse connessi, la percentuale di adeguamento corrispondente alla variazione che si determina rapportando il valore medio dell’ indice ISTAT dei prezzi al consumo per famiglie di operai ed impiegati, relativo all’anno precedente il mese di decorrenza dell’adeguamento, all’analogo valore medio relativo all’anno precedente non può risultare inferiore a zero.”

Conseguentemente, per l’anno 2017, il reddito minimo annuo da prendere in considerazione ai fini del calcolo del contributo IVS dovuto dagli artigiani e dagli esercenti attività commerciali rimane invariato rispetto all’anno 2016 ed è pari a € 15.548,00.

Tale valore è stato ottenuto – in base alle disposizioni contenute nell’art.1, comma 3 della legge 2 agosto 1990, n. 233 – moltiplicando per 312 il minimale giornaliero di retribuzione da utilizzare per il calcolo dei contributi in favore degli operai dei settori artigianato e commercio in vigore al 1° gennaio 2017 (€47,68) ed aggiungendo al prodotto l’importo di € 671,39 così come disposto dall’art. 6 della legge 31 dicembre 1991, n. 415.

Pertanto le aliquote per il corrente anno risultano come segue:

|

|

Artigiani |

Commercianti |

|

titolari di qualunque età e coadiuvanti / coadiutori di età superiore ai 21 anni |

23,55 % |

23,64 % |

|

coadiuvanti / coadiutori di età non superiore ai 21 anni |

20,55 % |

20,64 % |

La riduzione contributiva al 20,55 % (artigiani) e 20,64% (commercianti) è applicabile fino a tutto il mese in cui il collaboratore interessato compie i 21 anni.

In conseguenza di quanto sopra, il contributo calcolato sul reddito “minimale” risulta così suddiviso:

|

|

Artigiani |

Commercianti |

|

titolari di qualunque età e coadiuvanti / coadiutori di età superiore ai 21 anni |

3.668,99 (3.661,55 IVS + 7,44 maternità)

|

3.682,99 (3.675,55 IVS + 7,44 maternità) |

|

coadiuvanti / coadiutori di età non superiore ai 21 anni |

3.202,55 (3.195,11 IVS + 7,44 maternità) |

3.216,55 (3.209,11 IVS + 7,44 maternità) |

Per i periodi inferiori all’anno solare, il contributo sul “minimale” rapportato a mese risulta pari a:

|

|

Artigiani |

Commercianti |

|

titolari di qualunque età e coadiuvanti / coadiutori di età superiore ai 21 anni |

305,75 (305,13 IVS + 0,62 maternità) |

306,92 (306,30 IVS +0,62 maternità) |

|

coadiuvanti / coadiutori di età non superiore ai 21 anni |

266,88 (266,26 IVS + 0,62 maternità) |

268,05 (267,43 IVS + 0,62 maternità) |

Si precisa che il minimale di reddito ed il relativo contributo annuo devono essere riferiti al reddito attribuito ad ogni singolo soggetto operante nell’impresa.

2 – Contribuzione IVS sul reddito eccedente il minimale

Il contributo per l’anno 2017 è dovuto sulla totalità dei redditi d’impresa (circolare n. 102 del 12 gennaio 2003) prodotti nel 2017 per la quota eccedente il predetto minimale di €15.548,00 annui in base alle citate aliquote e fino al limite della prima fascia di retribuzione annua pensionabile pari, per il corrente anno, all’importo di € 46.123,00.

Per i redditi superiori a € 46.123,00 annui resta confermato l’aumento dell’aliquota di un punto percentuale, disposto dall’art. 3-ter della legge 14 novembre 1992, n. 438.

Le aliquote contributive, pertanto, risultano determinate come segue:

|

|

scaglione di reddito |

Artigiani |

Commercianti |

|

titolari di qualunque età e coadiuvanti / coadiutori di età superiore ai 21 anni |

fino a 46.123,00 |

23,55 % |

23,64 % |

|

da 46.123,00 |

24,55 % |

24,64 % |

|

|

coadiuvanti / coadiutori di età non superiore ai 21 anni |

fino a 46.123,00 |

20,55 % |

20,64 % |

|

da 46.123,00 |

21,55 % |

21,64 % |

Il contributo in argomento – denominato contributo a conguaglio – sommato al contributo sul minimale di reddito di cui al precedente punto 1) deve essere considerato come acconto delle somme dovute sulla totalità dei redditi d’impresa prodotti nel 2017 (si veda in proposito il seguente punto 4).

3 – Massimale imponibile di reddito annuo.

Come è noto, il comma 4 dell’art. 1 della citata legge n. 233/1990 stabilisce che, in presenza di un reddito d’impresa superiore al limite di retribuzione annua pensionabile cui si applica la percentuale massima di commisurazione della pensione prevista per l’assicurazione generale obbligatoria IVS dei lavoratori dipendenti, la quota di reddito eccedente tale limite, per il 2017 pari a € 46.123,00, viene presa in considerazione, ai fini del versamento dei contributi previdenziali, fino a concorrenza di un importo pari ai due terzi del limite stesso.

Per l’anno 2017, pertanto, il massimale di reddito annuo entro il quale sono dovuti i contributi IVS è pari a € 76.872,00 (€46.123,00 più € 30.749,00).

Si sottolinea che i redditi sopra descritti sono limiti individuali da riferire ad ogni singolo soggetto operante nell’impresa e non massimali globali da riferire all’impresa stessa.

Si evidenzia, ancora, che i predetti limiti individuali riguardano esclusivamente i soggetti iscritti alla Gestione con decorrenza anteriore al primo gennaio 1996 o che possono far valere anzianità contributiva a tale data.

Viceversa, ai sensi dell’art. 2, comma 18 della legge n. 335/1995, per i lavoratori privi di anzianità contributiva al 31 dicembre 1995, iscritti con decorrenza gennaio 1996 o successiva, il massimale annuo è pari, per il 2017, ad € 100.324,00: tale massimale non è frazionabile in ragione mensile.

Per quanto precede, il contributo previdenziale massimo dovuto per l’IVS risulta come segue:

|

lavoratori con anzianità contributiva al 31 dicembre 1995 |

||

|

|

Artigiani |

Commercianti |

|

titolari di qualunque età e coadiuvanti / coadiutori di età superiore ai 21 anni |

18.410,85 (46.123,00*23,55% +30.749,00*24,55%) |

18.480,03 (46.123,00*23,64 % +30.749,00*24,64%) |

|

coadiuvanti / coadiutori di età non superiore ai 21 anni |

16.104,69 (46.123,00*20,55% +30.749,00*21,55%) |

16.173,87 (46.123,00*20,64% +30.749,00 *21,64%) |

|

Lavoratori privi di anzianità contributiva al 31 dicembre 1995, iscritti con decorrenza gennaio 1996 o successiva |

||

|

|

Artigiani |

Commercianti |

|

titolari di qualunque età e coadiuvanti / coadiutori di età superiore ai 21 anni |

24.168,31 (46.123,00*23,55% +54.201,00*24,55%) |

24.258,60 (46.123,00*23,64 % +54.201,00*24,64%) |

|

coadiuvanti / coadiutori di età non superiore ai 21 anni |

21.158,59 (46.123,00*20,55% +54.201,00*21,55%) |

21.248,88 (46.123,00*20,64% +54.201,00*21,64%) |

4 – Contribuzione a saldo

Ai sensi della legge n. 438/92, il contributo IVS dovuto da artigiani e commercianti:

a. è calcolato sulla totalità dei redditi d’impresa denunciati ai fini IRPEF (e non soltanto su quello derivante dall’attività che dà titolo all’iscrizione nella gestione di appartenenza);

b. è rapportato ai redditi d’impresa prodotti nello stesso anno al quale il contributo si riferisce (quindi, per i contributi dell’anno 2017, ai redditi 2017, da denunciare al fisco nel 2018).

In conseguenza di quanto sopra, qualora la somma dei contributi sul minimale e di quelli a conguaglio versati alle previste scadenze sia inferiore a quanto dovuto sulla totalità dei redditi d’impresa realizzati nel 2017, è dovuto un ulteriore contributo a saldo da corrispondere entro i termini di pagamento delle imposte sui redditi delle persone fisiche.

A tal proposito si rammenta che, ai sensi dell’art 2 del d.l. 63/2002, come precisato ogni anno dall’Istituto (cfr. da ultimo circolare n. 97/16), i contributi ai quali si applicano le scadenze ai fini Irpef possono essere versati con un differimento sino a 30 giorni, applicando sempre la sola maggiorazione di una quota pari allo 0,40% dell’importo dovuto, a titolo di interessi corrispettivi.

Si ribadisce, confermando l’orientamento sinora seguito dall’Istituto ed avallato dal Coordinamento Generale Legale, che la suddetta maggiorazione si applica a tutte le ipotesi di compensazione mediante presentazione di delega F24 e non solo a quelle nelle quali residui un’eccedenza a debito a carico del contribuente.

Per quanto attiene all’imponibile contributivo, si fa rinvio alle disposizioni di carattere generale, in materia di reddito d’impresa, contenute nella circolare n. 102 del 12 giugno 2003.

5 – Imprese con collaboratori

Qualora il titolare si avvalga anche dell’attività di familiari collaboratori, i contributi eccedenti il minimale devono essere determinati con le seguenti modalità:

a) imprese familiari legalmente costituite:

sia i contributi per il titolare, sia quelli per i collaboratori debbono essere calcolati tenendo conto della quota di reddito denunciata da ciascuno ai fini fiscali (cfr. art. 230-bis C.C.; art. 5, comma 4 del DPR 22 dicembre 1986, n. 917);

b) aziende non costituite in imprese familiari:

il titolare può attribuire a ciascun collaboratore una quota del reddito denunciato ai fini fiscali; in ogni caso, il totale dei redditi attribuiti ai collaboratori non può superare il 49 per cento del reddito globale dell’impresa; i contributi per il titolare e per i collaboratori debbono essere calcolati tenendo conto della quota di reddito attribuita a ciascuno di essi (cfr. art. 1, comma 5 della legge 2 agosto 1990, n. 233).

6 – Affittacamere e produttori di assicurazione di terzo e quarto gruppo

Coloro che esercitano l’attività di affittacamere ed i produttori di terzo e quarto gruppo iscritti alla Gestione dei commercianti, non sono soggetti all’osservanza del minimale annuo di reddito (circolare n. 12 del 22 gennaio 2004); di conseguenza gli stessi sono tenuti al solo versamento dei contributi a percentuale IVS calcolati sull’effettivo reddito, maggiorati dell’importo della contribuzione, dovuta per le prestazioni di maternità, pari a € 0,62 mensili.

7 – Regime contributivo agevolato ai sensi della legge 23 dicembre 2014, n. 190, come modificata dalla legge 28 dicembre 2015, n. 208.

La legge 11 dicembre 2016, n. 232 (legge di stabilità per il 2017) non ha introdotto alcuna modifica in materia di regime contributivo agevolato, introdotto dalla norma sopra citata; conseguentemente detto regime, in assenza di espressa abrogazione, si considera prorogato anche per il 2017, con la medesima portata già illustrata con circolare n. 35/16 per l’anno 2016, alla quale si rinvia per i contenuti di dettaglio.

Con riferimento alle modalità di accesso al regime contributivo agevolato, nel ricordare che la circolare n. 29/15 e la circolare n. 35/16 hanno chiarito la natura facoltativa dell’accesso, che avviene a fronte di apposita domanda presentata dall’interessato, che attesti di essere in possesso dei requisiti di legge, si precisa quanto segue.

Il regime in parola che, come noto, consiste nella riduzione contributiva del 35% (cfr. par. 1 circolare 35/2016), si applicherà nel 2017 ai soggetti già beneficiari del regime agevolato nel 2016 che, ove permangano i requisiti di agevolazione fiscale, non abbiano prodotto espressa rinuncia allo stesso.

I soggetti che hanno invece intrapreso nel 2016 una nuova attività d’impresa per la quale intendono beneficiare nel 2017 del regime agevolato devono comunicare la propria adesione entro il termine perentorio del 28 febbraio 2017.

I soggetti, infine, che intraprendono una nuova attività nel 2017, per la quale intendono aderire al regime agevolato, devono comunicare tale volontà con la massima tempestività rispetto alla ricezione del provvedimento d’iscrizione, in modo da consentire all’Istituto la corretta e tempestiva predisposizione della tariffazione annuale.

8 – Termini e modalità di versamento

I contributi devono essere versati, come è noto, mediante i modelli di pagamento unificato F24, alle scadenze che seguono:

Si ricorda che l’Istituto già dall’anno 2013 non invia più le comunicazioni contenenti i dati e gli importi utili per il pagamento della contribuzione dovuta in quanto le medesime informazioni possono essere facilmente prelevate, a cura del contribuente o di un suo delegato, tramite l’opzione, contenuta nel Cassetto previdenziale per artigiani e commercianti, “Dati del mod. F24”.

[Fonte: Fisco Oggi]

Novità anche nelle istruzioni di “Redditi 2017” per individuare analiticamente i casi di inutilizzabilità degli Sds, in fase di accertamento, per il periodo cui si riferisce la dichiarazione

Pronti i modelli per comunicare i dati rilevanti ai fini dell’applicazione degli studi di settore per il periodo di imposta 2016. L’approvazione è arrivata con provvedimento 31 gennaio 2017 del direttore dell’Agenzia delle Entrate.

Nel riportare, di seguito, le principali novità relative a tale modulistica, si osserva, preliminarmente, che risultano modificate le “Istruzioni comuni ai quadri RE – RF – RG” dei modelli di dichiarazione Redditi 2017, con la sostituzione della causa di esclusione dall’applicazione degli studi di settore identificata con il codice “12”, relativo a tutte le fattispecie rientranti nei casi previsti dagli articoli 2 e 5 del Dm 11 febbraio 2008 (inutilizzabilità, in fase di accertamento, delle risultanze degli studi di settore per il periodo di imposta cui si riferisce la presente dichiarazione), con le cause di esclusione da “12” a “15”(1).

Tale intervento consente di individuare analiticamente le singole fattispecie previste dal citato decreto ministeriale.

La parte generale

In relazione alla parte generale delle istruzioni degli studi di settore risultano effettuate le seguenti modifiche:

Le istruzioni comuni

In continuità, invece, con la struttura adottata per la modulistica degli studi di settore afferente i periodi di imposta 2013, 2014 e 2015, anche per il 2016 sono previste istruzioni comuni relative ai quadri:

– A (personale)

– F (dati contabili impresa)

– G (dati contabili lavoro autonomo)

– T (congiuntura economica)

– X (altre informazioni rilevanti)

– V (ulteriori dati specifici),

richiamabili, salvo pochissime eccezioni, per la totalità dei modelli degli studi di settore.

Tale intervento dovrebbe semplificare ulteriormente la modulistica degli studi e agevolare, di conseguenza, i contribuenti e gli intermediari interessati.

In particolare, anche per evitare, si ritiene, possibili errori di compilazione, è proseguito il processo di omogeneizzazione delle informazioni presenti nei quadri A dei diversi studi.

Per il periodo di imposta 2016 risultano, pertanto, predisposte due sole strutture di quadro A:

– una per le attività esercitate in forma di impresa

– una per le attività esercitate in forma di lavoro autonomo,

mentre sono previste entrambe le strutture negli studi relativi ad attività che possono essere esercitate sia in forma di impresa che di lavoro autonomo (cosiddetti studi con “doppio quadro“).

L’intervento in precedenza citato ha avuto effetti, in termini di semplificazione, anche sulle istruzioni ai quadri A che, come evidenziato in precedenza, risultano per il 2016 contenute in un unico file e richiamate nelle istruzioni specifiche dei singoli studi.

Nelle istruzioni relative al quadro A è, inoltre, precisato che i prestatori di lavoro accessorio remunerati a voucher sono da riportare: per le imprese, nel rigo A02 (“Dipendenti a tempo parziale, assunti con contratto di lavoro intermittente, di lavoro ripartito, con contratto di inserimento, a termine, lavoranti a domicilio, personale con contratto di somministrazione di lavoro“); per il lavoro autonomo, nel rigo A02 (“Dipendenti a tempo parziale, assunti con contratto di inserimento, a termine, di lavoro intermittente, di lavoro ripartito; personale con contratto di somministrazione di lavoro“). In entrambi i casi, viene precisato che il numero delle giornate retribuite relativo al personale che ha prestato lavoro accessorio remunerato a voucher deve essere determinato dividendo per otto il numero complessivo di ore lavorate.

In relazione invece ai quadri F e G relativi agli “Elementi contabili” si rileva, tra l’altro, quanto segue:

La modulistica per gli studi di settore approvata presenta, così come quella per l’annualità 2015, anche i quadri T finalizzati a raccogliere le informazioni necessarie per l’applicazione dei correttivi crisi.

In merito, si rileva che la Commissione degli esperti per gli studi di settore, prevista dall’articolo 10, comma 7, della legge 146/1998, nella seduta del 7 dicembre 2016, ha formulato parere favorevole in merito alla metodologia in quella occasione presentata. In particolare, è stato previsto che una valutazione definitiva in merito a tale metodologia sarà effettuata, da parte dell’Organo collegiale, in una successiva riunione.

Nel quadro X sono invece contenute le informazioni utili per rettificare il peso di alcune variabili. Analogamente a quanto previsto nella modulistica 2014 e 2015, vi è sostanzialmente un unico documento che contiene le istruzioni relative alla compilazione di tale quadro; le istruzioni relative agli specifici modelli, infatti, riportano la seguente indicazione: “Per quanto riguarda le istruzioni relative alla compilazione di tale quadro si rinvia al documento “Istruzioni quadro X” che fa parte integrante delle presenti istruzioni“.

Nel quadro V risultano contenute le informazioni utili ai fini delle diverse modalità applicative degli studi nei confronti di determinati soggetti, individuati dal Dm 11 febbraio 2008.

In particolare, in tale quadro, risulta possibile indicare se il soggetto rientra nelle seguenti fattispecie:

In tal modo, risulta possibile indicare la corretta posizione delle imprese interessate ai fini dell’attività di accertamento. Tali contribuenti, infatti, pur dovendo fornire i dati rilevanti ai fini dell’applicazione degli studi di settore, non possono essere accertati sulla base delle risultanze dell’applicazione degli studi stessi, per effetto di quanto previsto dall’articolo 5 del Dm 11 febbraio 2008. Tali risultanze potranno essere utilizzate soltanto ai fini della selezione delle posizioni da sottoporre a controllo.

Per quanto riguarda le relative istruzioni, analogamente a come operato negli ultimi due anni, risulta previsto un unico documento, richiamabile per la maggior parte degli studi di settore.

La semplificazione dei modelli

Si osserva una significativa attività di semplificazione delle informazioni richieste nei modelli degli studi di settore, atteso che risultano ridotte, fondamentalmente, solo a quelle necessarie per l’applicazione degli stessi (con l’eccezione, ovviamente, di quelle contenute nei quadri Z “Dati complementari“, previsti, si presume, in vista dell’elaborazione dei nuovi indici di affidabilità introdotti dall’articolo 7-bis del Dl 193/2016). Tale semplificazione risulta in linea con l’impegno in materia assunto dal Governo e con gli obiettivi di politica fiscale 2016-2018 contenuti nell’Atto di indirizzo del ministro dell’Economia e delle finanze.

L’intervento in argomento risulta aver comportato, nella quasi totalità dei casi, una consistente riduzione delle informazioni richieste, con un beneficio in termini di riduzione degli adempimenti per i contribuenti.

In generale, emerge una contrazione nei dati richiesti, rispetto alla precedente annualità 2015, di circa 5.300 variabili.

Gli accorpamenti e i questionari

Si segnala, infine, la presenza di due ulteriori aspetti di novità. Il primo riguarda la riduzione del numero di studi di settore attraverso l’accorpamento di alcuni di essi.

Si fa, in particolare, riferimento agli studi di settore del commercio al dettaglio ambulante, a quelli degli intermediari e a quelli relativi alla nobilitazione di tessili; al riguardo si riporta, di seguito, una tabella di raccordo esplicativa, che riporta, nella prima colonna, gli studi applicabili per il periodo d’imposta 2015 e, nella seconda, quelli applicabili nel 2016.

| PERIODO DI IMPOSTA 2015 | PERIODO DI IMPOSTA 2016 |

| WM03A WM03B WM03C WM03D |

WM03U |

| WG61A WG61B WG61C WG61D WG61E WG61F WG61G WG61H |

YG61U |

| WD06U WD13U |

YD13U |

Il secondo aspetto riguarda la presenza di talune attività per le quali viene richiesta la presentazione del modello studi di settore “per la sola acquisizione dei dati” e, quindi, in relazione alle quali gli esiti dell’applicazione degli studi stessi non rilevano ai fini dell’accertamento.

Di seguito si riporta una tabella esplicativa che prevede, nella prima colonna, i codici attività per i quali è prevista la comunicazione dei dati e, nella seconda, il riferimento al modello dello studio di settore interessato.

| CODICE DELL’ATTIVITÀ ESERCITATA PER IL 2016 IN VIA PREVALENTE |

MODELLO STUDIO DI SETTORE |

| “23.51.00 – Produzione di cemento”, “23.52.10 – Produzione di calce”, “23.52.20 – Produzione di gesso”, “23.62.00 – Fabbricazione di prodotti in gesso per l’edilizia”, “23.64.00 – Produzione di malta”, “23.65.00 – Fabbricazione di prodotti in fibrocemento” | WD29U |

| “22.11.20 – Rigenerazione e ricostruzione di pneumatici” | WD30U |

| “28.99.92 – Fabbricazione di giostre, altalene ed altre attrezzature per parchi di divertimento”, “29.10.00 – Fabbricazione di autoveicoli”, “29.20.00 – Fabbricazione di carrozzerie per autoveicoli, rimorchi e semirimorchi”, “30.91.11 – Fabbricazione di motori per motocicli”; “30.91.12 – Fabbricazione di motocicli”, “30.92.10 – Fabbricazione e montaggio di biciclette (incluse parti e accessori)” | WD32U |

| “32.13.09 – Fabbricazione di bigiotteria e articoli simili n.c.a.” | WD33U |

| “18.11.00 – Stampa di giornali”, “18.20.00 – Riproduzione di supporti registrati” | WD35U |

| “17.11.00 – Fabbricazione di pasta-carta”, “17.12.00 – Fabbricazione di carta e cartone”, “17.22.00 – Fabbricazione di prodotti igienico-sanitari e per uso domestico in carta e ovatta di cellulosa” | WD47U |

| “61.90.20 – Posto telefonico pubblico ed Internet Point” | VG99U |

| “81.30.00 – Cura e manutenzione del paesaggio (inclusi parchi, giardini e aiuole)”, “81.29.10 – Servizi di disinfestazione” | WG70U |

| “03.21.00 – Acquacoltura in acqua di mare, salmastra o lagunare e servizi connessi”, “03.22.00 – Acquacoltura in acque dolci e servizi connessi” | WG90U |

| “66.19.50 – Servizi di trasferimento di denaro (money transfer)” | WG91U |

| “71.20.10 – Collaudi e analisi tecniche di prodotti” | VK30U |

[Fonte: Fondazione Nazionale dei Commercialisti]

[Fonte: Fondazione Nazionale dei Commercialisti]

Strumento operativo di controllo a supporto dell’attività svolta dai collaboratori negli studi professionali.

[Fonte: Fisco Oggi]

[Fonte: Fisco Oggi]

La legge di bilancio per il 2017 (articolo 1, commi 17-23) ha modificato la disciplina relativa alla determinazione del reddito imponibile (ai fini Irpef e Irap) delle imprese in regime di contabilità semplificata, prevedendo, a partire dal 1° gennaio, il passaggio dal criterio di competenza al criterio di cassa.

Ambito soggettivo: imprese in contabilità semplificata

I soggetti interessati dalla modifica normativa sono le imprese in regime di contabilità semplificata (imprese minori).

In base a tale regime (articolo 18, Dpr 600/1973), le società in nome collettivo, le società in accomandita semplice e quelle a esse equiparate, nonché le persone fisiche che esercitano imprese commerciali, che in un anno intero abbiano percepito ricavi non superiori a 400mila euro (per le imprese di servizi) o a 700mila euro (per le imprese aventi a oggetto altre attività), sono esonerate, per l’anno successivo, dalla tenuta delle scritture contabili prescritte dalla legge in via ordinaria (articoli 14-16, Dpr 600/1973).

Ai fini del calcolo dei limiti suddetti, per le imprese che esercitano contemporaneamente prestazioni di servizi e altre attività, si fa riferimento all’ammontare dei ricavi relativi all’attività prevalente e, in mancanza della distinta annotazione dei ricavi, si considerano prevalenti le attività diverse dalle prestazioni di servizi.

Quello semplificato, quindi, è il regime “naturale” per le imprese minori e, qualora non vengano superati i limiti previsti dalla legge, si estende di anno in anno. È fatta comunque salva la possibilità di optare per la tenuta della contabilità in via ordinaria.

Le disposizioni interessate dalle modifiche apportate dalla legge di bilancio 2017 sono l’articolo 66 del Tuir, che disciplina la determinazione del reddito imponibile delle imprese minori, e l’articolo 18 del Dpr 600/1973 che, appunto, disciplina il regime di contabilità semplificata.

Dal criterio di competenza al criterio di cassa

La legge di bilancio modifica, innanzitutto, l’articolo 66 del Tuir, stabilendo, per le imprese minori, il passaggio dal principio di competenza al principio di cassa per la determinazione del reddito imponibile ai fini Irpef.

A partire dal 1° gennaio 2017, dunque, il criterio di cassa diventa “naturale” per le imprese minori in contabilità semplificata, applicandosi obbligatoriamente sia a quelle già in attività sia a quelle che la inizieranno nel corso del 2017.

L’applicazione del principio di cassa, già previsto per i titolari di reddito di lavoro autonomo, implicherà la rilevanza della manifestazione finanziaria dei ricavi percepiti e delle spese sostenute dalle imprese, a prescindere dalla competenza economica.

In base al nuovo primo comma dell’articolo 66 del Tuir, quindi, il reddito d’impresa dei soggetti in regime di contabilità semplificata è costituito dalla differenza tra:

Questa differenza (ottenuta sottraendo ai ricavi incassati i costi sostenuti), poi, è aumentata:

diminuita

Ai fini della determinazione del reddito imponibile, viene confermata la possibilità di dedurre:

Continuano, inoltre, a trovare applicazione le deduzioni forfetarie delle spese non documentate a favore di soggetti che esercitano determinate attività (intermediari e rappresentati di commercio, esercenti attività di somministrazione di alimenti e bevande ovvero di prestazioni alberghiere, imprese autorizzate all’autotrasporto di merci per conto di terzi (articolo 66, commi 4 e 5, Tuir).

Coerentemente con l’abbandono del principio di competenza, viene eliminata la disposizione secondo cui i costi, concernenti contratti a corrispettivi periodici (come, ad esempio, contratti di locazione e di somministrazione di gas e luce), relativi a spese di competenza di due periodi d’imposta e di importo non superiore a 1.000 euro, potevano essere dedotti nell’esercizio nel quale fosse stato registrato il relativo documento probatorio (di regola, la fattura) anziché alla data di maturazione dei corrispettivi (ultimi due periodi del comma 3, articolo 66 del Tuir, previgente).

Per effetto della nuova disciplina, poi, ai fini della determinazione del reddito d’impresa dei soggetti in contabilità semplificata, non assumono più rilevanza le rimanenze finali e le esistenze iniziali. Tuttavia, è prevista un’eccezione per il primo anno di adozione del regime di cassa: in tal caso, infatti, il reddito determinato per cassa deve essere ridotto dell’importo delle rimanenze finali che hanno concorso a formare il reddito dell’esercizio precedente secondo il principio della competenza.

Inoltre, per evitare salti o duplicazioni di imposizione, nel caso di passaggio da un periodo d’imposta soggetto alla determinazione del reddito secondo il criterio di cassa a un periodo d’imposta soggetto a regime ordinario e viceversa, i ricavi, i compensi e le spese che hanno già concorso alla formazione del reddito, in base alle regole del regime adottato, non assumono rilevanza nella determinazione del reddito degli anni successivi.

È previsto, infine, che il criterio di cassa trovi applicazione, per i contribuenti in contabilità semplificata, anche per la determinazione del valore della produzione netta ai fini Irap.

In un diverso registro, poi, devono essere annotate cronologicamente, e con riferimento alla data di pagamento (in ossequio al principio di cassa), le spese sostenute nell’esercizio, fornendo le stesse informazioni previste per i ricavi.

All’interno dei suindicati registri di ricavi/spese devono essere annotati, entro il termine di presentazione della dichiarazione dei redditi, anche i componenti positivi e negativi, diversi da ricavi e spese, rilevanti per la determinazione del reddito d’impresa (ad esempio, plusvalenze e minusvalenze, sopravvenienze attive e passive, ecc.).

Peraltro, è possibile sostituire i registri cronologici dei ricavi e delle spese mediante la tenuta dei soli registri Iva, a condizione che in questi ultimi siano integrati con l’annotazione separata:

In forza di una specifica opzione, vincolante per almeno un triennio, è possibile tenere i registri Iva senza operare annotazioni relative a incassi e pagamenti (rimane fermo, però, l’obbligo della separata annotazione delle operazioni non soggette a registrazione ai fini Iva). In tal caso, per finalità di semplificazione, si presume che la data di registrazione dei documenti coincida con quella in cui è intervenuto il relativo incasso o pagamento (presunzione legale).

Come già ricordato, il regime di contabilità semplificata costituisce il regime “naturale” per le imprese minori e si estende di anno in anno qualora non vengano superati gli importi rilevanti (400mila e 700mila euro). Tuttavia, è possibile optare per il regime ordinario di tenuta della contabilità. L’opzione ha effetto dall’inizio del periodo d’imposta nel corso del quale è esercitata fino a quando non è revocata e, in ogni caso, per il periodo stesso e per i due successivi.

Viene chiarito, inoltre, che, ai fini della contabilità semplificata, si assumono come ricavi conseguiti nel periodo d’imposta le somme incassate registrate nell’apposito registro ovvero nel registro Iva integrato.

Infine, viene stabilito che le nuove regole si applicano a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2016 (quindi, dal 1° gennaio 2017). Con un successivo decreto del Ministro dell’economia e delle finanze, possono essere adottate disposizioni attuative.

[Fonte: Consiglio Nazionale – CNDCEC]

[Fonte: Consiglio Nazionale – CNDCEC]L’applicazione delle nuove disposizioni del dlgs 139/2015, che dà attuazione alla direttiva 34/2013/UE può rappresentare, in base anche alle conclusioni cui è pervenuta la “Commissione per lo studio dei principi contabili nazionali” presieduta dal prof. Gianfranco Capodaglio, una delle cause di differimento per l’approvazione del bilancio 2016 da parte dell’assemblea dei soci, in presenza di espressa previsione di statuto.

[Fonte: INPS]

1. Versamenti volontari dei lavoratori dipendenti non agricoli.

2. Versamenti volontari degli iscritti all’evidenza contabile separata del FPLD e degli iscritti al Fondo Volo e Fondo dipendenti Ferrovie dello

Stato S.p.A.

3. Contributi volontari dovuti dagli iscritti al Fondo speciale Istituto Postelegrafonici (ex-IPOST)

4. Coefficienti di ripartizione dei contributi volontari nel FPLD

5. Versamenti volontari nelle gestioni Artigiani e Commercianti

6. Versamenti volontari nella Gestione separata

|

| Circolare numero 12 del 27-01-2017.pdf |